Berufsunfähigkeitsversicherung für Studenten: Das Wichtigste auf einen Blick

- Studium als Beruf versichern: Achten Sie darauf, dass Ihr Studium und die angestrebte Lebensstellung versichert werden.

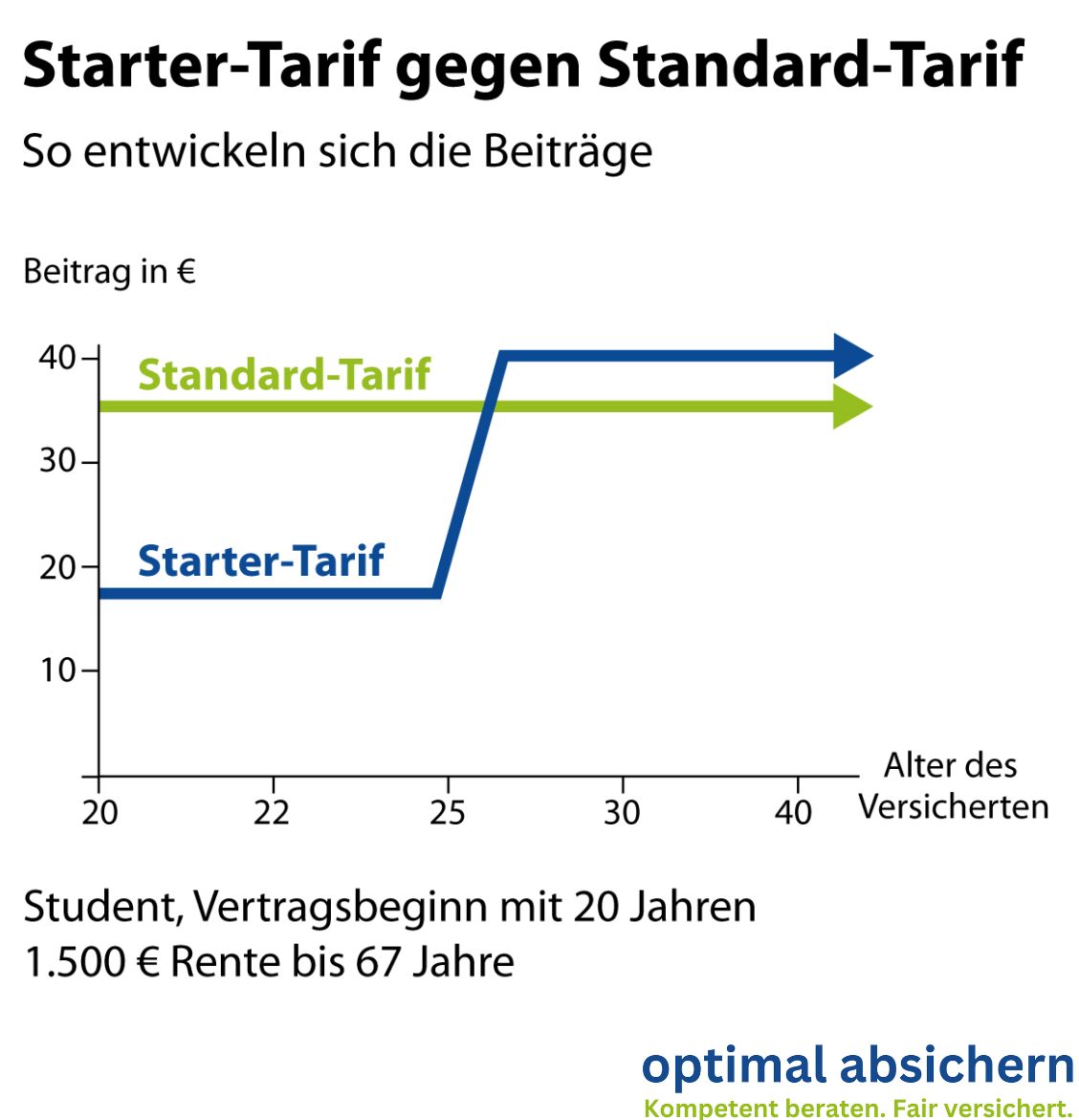

- Starter-Tarife erlauben einen günstigen Einstieg in eine ausgezeichnete Absicherung.

- Frühzeitig absichern: Gesundheitliche Probleme und das gewählte Studium können den Abschluss der BU-Versicherung auch erschweren.

- Schutz flexibel halten: Wählen Sie eine Arbeitskraftsicherung, bei der sich die Rente später über Dynamiken und Nachversicherungsgarantien aufstocken lässt.

Die Themen in diesem Ratgeber

Hören statt lesen: Das ganze Thema Berufsunfähigkeitsversicherung und Studenten in einem Podcast

Braucht man als Student eine Berufsunfähigkeitsversicherung?

Studenten genießen während ihrer akademischen Ausbildung keine Arbeitskraftabsicherung: Selbst die geringe Erwerbsminderungsrente der Deutschen Rentenversicherung bekommen Studierende nicht, wenn sie das Studium aus gesundheitlichen Gründen abbrechen müssen. Eine Berufs- oder auch Erwerbsunfähigkeit im Studium endet deswegen meist in Hartz IV. Besonders bitter ist es, wenn das Studium nicht abgeschlossen werden kann und Sie keinen Berufsabschluss haben - eine Erkrankung kann so die ganze berufliche Planung für das Leben über den Haufen werden. Es ist also durchaus sinnvoll, sich als Student frühzeitig gegen das Risiko einer Berufsunfähigkeit zu wappnen.Auf der anderen Seite ist das Budget von Studenten natürlich schmal - die Kosten für eine Berufsunfähigkeitsversicherung müssen deshalb so gering sein, dass sie auf Dauer bezahlbar sind und bleiben. Der Schutz muss also gleichzeitig leistungsstark, abgestimmt auf studentische Interessen und möglichst günstig sein. Wir zeigen Ihnen hier, wie Sie als Studentin oder Student diesen Spagat meistern und den optimalen Schutz finden.

“ICH? Ich brauche keine BU, ich bin doch Student!”

Die häufigsten Argumente von Studenten gegen die Berufsunfähigkeitsversicherung - und was davon zu halten ist ...Studenten werden doch nicht berufsunfähig: Wer sagt das? Natürlich kann ein Student genauso durch gesundheitliche Probleme aus der Bahn (sprich: dem Studium) geworfen werden wie ein “normaler” Angestellter, Selbstständiger oder Beamter. Und danach hat er auch das gleiche Problem: Er hat kein Geld und nur die Berufsunfähigkeitsversicherung kann dieses Problem lösen.

Ich bekomme doch Geld vom Staat: Nein. Studenten erhalten keine Erwerbsminderungsrente. Die einzige “Absicherung” ist Hartz IV, wenn denn ein Anspruch darauf bestehen sollte.

Eine BU entlastet doch nur den Staat, weil ich dann kein Hartz IV mehr bekomme: Das stimmt nicht, Hartz IV besteht aus dem Zuschuss zum Lebensunterhalt und einem Mietzuschuss. Und den Mietzuschuss erhalten Sie natürlich auch, wenn Sie ein geringes Einkommen über eine BU-Rente haben.

Mit meinem Studiengang bekomme ich ohnehin keine Berufsunfähigkeitsversicherung: Haben Sie es denn schon mal probiert? Die meisten Studiengänge lassen sich problemlos versichern - wetten, dass? Rufen Sie uns an, wir zeigen Ihnen Ihre Optionen.

Die BU kann doch noch warten: Natürlich kann der Abschluss einer Versicherung immer so lange warten, bis es zu spät ist. Nur wissen wir leider nicht, wann das ist. Deswegen schließen Sie eine BU-Versicherung auf jeden Fall ab, bevor es zu spät ist - also jetzt!

Ich warte lieber, bis ich mir eine vernünftige Absicherung leisten kann: Warum? Sie können heute eine kleine BU-Rente versichern und über die Nachversicherungsgarantien sowie die Dynamik die Rente später anpassen. So sichern Sie sich heute einen exzellenten Schutz und konservieren den guten Gesundheitszustand.

Haken hinter: Das macht eine gute Berufsunfähigkeitsversicherung für Studenten aus

| Premium-Tarife | |

|---|---|

Damit ist es nicht möglich, Sie auf einen anderen Beruf abzuschieben, den Sie gar nicht ausüben können oder wollen. Verzicht auf abstrakte Verweisung | |

Wenn Sie unbeabsichtigt die Gesundheitsfragen falsch beantwortet haben, verzichten die Versicherer darauf, gemäß § 19 VVG die Prämie anzupassen oder den Vertrag zu kündigen. Verzicht auf die Rechte aus § 19 VVG | |

Sie sind überall auf der Welt gegen das Risiko einer Berufsunfähigkeit geschützt. Weltweiter Schutz | |

Sie müssen für die Anerkennung der Berufsunfähigkeit keine ärztlichen Behandlungen oder Therapien auf sich nehmen. Verzicht auf Arztanordnungs-Klausel | |

Bei einer Dynamik wird die Berufsunfähigkeitsrente jedes Jahr um einen vorher festgelegten Satz erhöht. Dynamik | |

Es gibt Ausschlusstatbestände, bei denen die Rente nicht gezahlt wird. Vor allem geht es dabei um eigenes Fehl- oder Risikoverhalten, das zu einer Berufsunfähigkeit führen könnte. Keine Leistungsausschlüsse bei ... | |

Der Versicherer zahlt auch dann, wenn Sie bei Fahrzeugrennen verunglücken und berufsunfähig werden. ... Fahrveranstaltungen | |

Geleistet wird auch, wenn die Berufsunfähigkeit eine Folge von Verstrahlung ist – Ausnahmen bilden große Unglücksfälle. ... Strahlen | |

Geleistet wird auch, wenn Berufsunfähigkeit die Folge einer ABC-Belastung ist – Ausnahmen bilden große Unglücksfälle. ... durch ABC-Stoffe | |

| ... fahrlässigen Vergehen im Straßenverkehr | |

| ... grob fahrlässigen/vorsätzlichen Vergehen im Straßenverkehr | |

Sie sind berufsunfähig, wenn Sie außerstande sind, Ihren bisherigen Beruf weiter auszuüben. Bei einem kurzen Prognosezeitraum reicht es, wenn Sie voraussichtlich sechs Monate berufsunfähig sind. Kurzer Prognosezeitraum | |

Wird nur der letzte Beruf der versicherten Person beachtet und nicht auf frühere Berufe abgestellt, ist es für den Versicherer in aller Regel schwieriger, die Rentenzahlung zu verweigern. Einfache Berufsprüfung | |

Es ist wichtig, dass Ihr Berufsunfähigkeitsschutz auch bei Zahlungsschwierigkeiten bestehen bleiben kann. Überbrückung bei finanziellen Problemen | |

Mit einer Nachversicherungsgarantie besteht diese Möglichkeit bei Eintritt wichtiger Lebensereignisse wie zum Beispiel einer Heirat oder der Geburt eines Kindes. Manche Versicherer bieten eine solche Garantie auch anlassunabhängig. Nachversicherungsgarantie | |

Wenn Sie nach einer Berufsunfähigkeit wieder arbeiten, sollte eine konkrete Verweisung davon abhängig sein, dass Sie mindestens 80 Prozent Ihres früheren Einkommens in einer vergleichbaren beruflichen Position erzielen. Erschwerte konkrete Verweisung | |

Im Idealfall bemisst sich die Berufsunfähigkeit bei einem Ausscheiden aus dem Job – zum Beispiel wegen Elternzeit oder Sabbatical – ohne zeitliche Begrenzung nach dem zuletzt ausgeübten Job. Keine Verweisung bei Ausscheiden aus dem Job | |

Befristungen der Rente sorgen für Unsicherheit, weil Sie nach einem Jahr einen neuen Antrag stellen müssen. Unbefristete Leistungsversprechen | |

Einige Versicherungen sehen als Leistungsauslöser für die Rentenzahlung bereits den Eintritt einer mindestens sechsmonatigen Arbeitsunfähigkeit vor, wenn zeitgleich Leistungen wegen Berufsunfähigkeit beantragt werden. So erhalten Sie schneller Leistungen, auch wenn später keine Berufsunfähigkeit festgestellt wird. Leistungen bei Arbeitsunfähigkeit | |

Wenn Ihr Studienabschluss versichert ist, werden Sie bei Berufsunfähigkeit so gestellt, als wenn Sie die berufliche Stellung nach dem Studium erreicht hätten. Damit sind Sie zum Beispiel schwerer zu verweisen. Absicherung des angestrebten Studienabschlusses |

![]() Leistungsmerkmal erfüllt

Leistungsmerkmal erfüllt ![]() Leistungsmerkmal zum Teil erfüllt

Leistungsmerkmal zum Teil erfüllt ![]() Leistungsmerkmal nicht erfüllt

Leistungsmerkmal nicht erfüllt

Warum ist ein Top-Schutz so wichtig

- legen fest, wann gezahlt wird: Je verbraucherfreundlicher, umso einfacher ist es, Leistungsansprüche durchzusetzen

- definieren Ihre Ansprüche: Die Versicherer leisten bedingungsgemäß - sind dort also Ansprüche ausgeschlossen oder gar nicht erst normiert, bekommen Sie im Leistungsfall nichts.

- machen die BU flexibel: Nachversicherungsgarantien und Dynamiken helfen dabei, den Schutz anzupassen.

- schützen Sie während der gesamten Vertragslaufzeit: Mit einem verbraucherfreundlichen Bedingungswerk wird es Versicherern schwer gemacht, Leistungen zu befristen oder einzustellen.

Günstiger Schutz - mit Startertarifen

Rabatt am Anfang, teurer am Ende: Das kosten die Starter-Tarife mehr

Das Prinzip der Startertarife sind günstige Einstiegsprämien bei ausreichend hohen Berufunfähigkeitsrenten, die später etwas teuer sind als die klassischen Berufsunfähigkeitsversicherungen: Aber wie hoch sind die Rabatte, und mit welchen Mehrkosten müssen Sie rechnen? Wir haben Ihnen das einmal für verschiedene Tarife ausgerechnet.Beitragszuschlag gegenüber Standardtarif Mehrkosten | Anfänglicher Nachlass auf den Tarifbeitrag Rabatt | So lange wird der Rabatt gewährt Laufzeit | |

|---|---|---|---|

Tarif Premium Plus Continentale | 381 Euro 1,47 % | 50 % | Beitrag steigt linear an 7 Jahre |

Tarif SBU AU Basler | 419 Euro 2,36 % | 50 % | Beitrag steigt im 6. Jahr einmalig an 5 Jahre |

Tarif SBU AU Volkswohlbund | 523 Euro 2,55 % | 33,36 % | Beitrag steigt linear an 9 Jahre |

Tarif 120 plus Swiss | 617 Euro 2,86 % | 51,21 % | Beitrag steigt im 6. Jahr einmalig an 5 Jahre |

Tarif Plus Allianz | 665 Euro 3,33 % | 40 % | Beitrag steigt linear an 7 Jahre |

Vorsicht, Startertarife nicht verwechseln mit ...

... Kurzläufern

In diesem Fall endet der Vertrag mit 30 oder 35 Jahren – werden Sie vorher berufsunfähig, wird bis zum Rentenbeginn geleistet. Bleiben Sie aber gesund, müssen Sie meist einen ganz neuen Vertrag abschließen - zwar ohne Gesundheitsprüfung, aber dafür mit Risikoprüfung (mehr dazu weiter unten). Und so können ein Jobwechsel oder ein neues Hobby dazu führen, dass Sie gar keinen Schutz mehr bekommen - oder der Schutz unbezahlbar wird.... einjährig kalkulierten Tarifen

Bei einjährig kalkulierten BU-Versicherungen wird der Beitrag für jedes Jahr auf Basis des dann relevanten BU-Risikos festgelegt: MIt 20 oder 25 Jahren zahlen Sie also sehr, sehr wenig, dann normalisiert sich der Beitrag, und ab 50 steigt er deutlich an. Solche Tarife sind nur dann sinnvoll, wenn Sie ohne erneute Gesundheitsprüfung in den normal kalkulierten Tarif wechseln können.Basistarifen

Wenn Studenten sich auf die Suche nach einer Berufsunfähigkeitsversicherung machen, stehen die Kosten natürlich ganz oben auf der Agenda – und der Blick kann zu den teilweise sehr günstigen Basis-Tarifen der Versicherer gehen. Die sind aber nicht zu verwechseln mit den Starter-Tarifen zu Vertragsbeginn, die Rabatte auf die klassischen Produkte geben: Die Basis-Tarife sind über die gesamte Vertragslaufzeit günstiger als die Premium-Tarife, bieten dafür aber auch erheblich schlechtere Vertragsbedingungen. Wichtig ist aber auch bei Studenten, dass die Berufsunfähigkeitsversicherung wie bei jeder anderen Berufsgruppe ein möglichst verbraucherfreundliches Bedingungswerk bietet – hier sind die Unterschiede zwischen den klassischen Premium-Tarifen, die mit Starter-Tarif zu Anfang günstiger werden, und den Basis-Tarifen.Heute an morgen denken!

Das Budget von Studenten für Versicherungen ist eher schmal – dementsprechend wird die versicherte Berufsunfähigkeitsrente im Studium meist auch niedrig gewählt. Das ist völlig ok, wenn die BU-Rente durch Nachversicherungen und Dynamiken später so angepasst werden kann, dass der Schutz auch als Berufsunfähigkeitsversicherung für Angestellte oder gar Selbstständige ausreichend ist. Nachversicherungen setzen meist den Eintritt bestimmer Lebensereignisse voraus, etwa- Heirat oder Scheidung,

- Geburt eines Kindes,

- Abschluss des Studiums, der Ausbildung oder einer Meisterprüfung,

- Kauf einer Immobilie,

- Gehaltserhöhung,

- Beginn einer Selbständigkeit oder

- Ende der Pflichtmitgliedschaft in einem Versorgungswerk.

Berufsunfähigkeitsversicherungen für Studenten: Tarife und Leistungen im Überblick

Allianz BU Plus

Maximale Rente: 2.000 EuroMaximale Beitragsdynamik: 5 %

Maximale Leistungsdynamik: 3 %

Defintion Berufsunfähigkeit: Abgestellt wird auf den angestrebten Studienabschluss.

"Maßgebender Beruf bei der Prüfung der Berufsunfähigkeit von Studenten und Studentinnen: Wenn die versicherte Person zum Zeitpunkt der Prüfung der Berufsunfähigkeit Student(in) ist, gilt als Beruf neben dem zuletzt ausgeübten Studium auch das mit dem Abschluss des belegten Studiengangs verbundene Berufsbild. Als Studium gilt ein Studium an einer Hochschule (Universität), Fachhochschule (FH) oder Dualen Hochschule (DH). Der angestrebte Studienabschluss muss in Deutschland staatlich anerkannt sein."

Nachversicherungsgarantie: ja, max. 12.000 Euro zusätzlich versicherbar, auch ereignisunabhängig, wenn keine längere Krankschreibung vorlag.

Startertarif: ja, möglich

Zusatzoptionen:

- AU-Absicherung inbegriffen ohne Zusatzkosten.

- Pflegevorsorge absicherbar.

Alte Leipziger BV 10

Maximale Rente: 2.000 EuroMaximale Beitragsdynamik: 5 %

Maximale Leistungsdynamik: 3 %

Definition Berufsunfähigkeit: Studierfähigkeit und angestrebte Lebensstellung

"Maßgeblich für die Beurteilung, ob der Versicherte berufsunfähig ist, ist sein zuletzt ausgeübter Beruf. Wir betrachten, wie der zuletzt ausgeübte Beruf ausgestaltet war, als der Versicherte noch nicht gesundheitlich beeinträchtigt war.

Als Berufe zählen auch die Tätigkeiten folgender Personen

– Hausfrauen und Hausmänner,

– Schüler,

– Studenten und

– Auszubildende.

Auch bei diesen Berufen ist für die Beurteilung die im konkreten Einzelfall ausgeübte Tätigkeit maßgeblich."

Ergänzend gilt:

"Für Studenten, die sich in der zweiten Hälfte der gesetzlich vorgesehenen oder im Durchschnitt üblichen Studienzeit befinden, gilt: Wir berücksichtigen zu Gunsten des Studenten die Lebensstellung, die normalerweise mit erfolgreichem Abschluss des Studiums erreicht wird. Dies gilt sowohl hinsichtlich der Vergütung als auch der sozialen Wertschätzung."

Nachversicherungsgarantie: ja, bis zu 30.000 Euro versicherbar, auch ereignisunabhängig.

Startertarif: nein, nicht möglich

Zusatzoptionen:

- AU-Leistung zusätzlich einschließbar.

- 15 Monate Sofort-Rente bei Krebs – schnelle Leistung mit vereinfachtem Nachweis.

- vereinfachte Gesundheitsprüfung mit rückwirkenden Fragen über nur 3 Jahre in vielen Bereichen.

Basler BP 10

Maximale Rente: 2.000 Euro (ab 1.6.2020, bisher 1.500 Euro)Maximale Beitragsdynamik: 5 %

Maximale Leistungsdynamik: 1 %

Definition Berufsunfähigkeit: Abgestellt wird auf Studierfähigkeit

"Solange die versicherte Person Student ist, legen wir das Studium als Beruf zugrunde. Die versicherte Person kann ihr Studium nicht fortsetzen, weil sie berufsunfähig ist."

Nachversicherungsgarantie: ja, bis zu 30.000 Euro versicherbar, auch ereignisunabhängig, in den ersten fünf Jahren und zu Beginn des elften Jahres.

Startertarif: ja, ist möglich

Zusatzoptionen:

- AU-Baustein einschließbar, der beinhaltet seit 6/2020 sechsmonatige Überbrückungshilfe beim Übergang Krankentagegeld zur BU-Rente.

- Pflege-Baustein einschließbar.

- vereinfachte Gesundheitsprüfung für unter 30-Jährige.

- bei schweren Erkrankungen wie Krebs, Herzinfarkt, Schlaganfall, Koma sowie eingeschränkter Lungen-, Nieren- und Leberfunktion wird bis zu 15 Monate lang die vereinbarte BU-Rente als Soforthilfe gezahlt.

Barmenia SOLO BU

Maximale Rente: 1.500 EuroMaximale Beitragsdynamik: 5 %

Maximale Leistungsdynamik: 3 %

Definition Berufsunfähigkeit: Studium Angestellt auf berufliche Mindestanforderungen der jeweiligen Fachrichtung

"Ist die versicherte Person zum Zeitpunkt des Eintritts der Berufsunfähigkeit hauptberuflich Student an einer staatlich anerkannten Universität, Fachhochschule oder vergleichbaren Ausbildungseinrichtung, gilt als ausgeübter Beruf das Mindestanforderungsprofil der Berufe, für die ein Studienabschluss in der zuletzt belegten Fachrichtung in der Regel Voraussetzung ist."

Nachversicherungsgarantie: ja, bis zu 30.000 Euro versicherbar, auch ereignisunabhängig.

Startertarif: ja, einjährig kalkuliert

Zusatzoptionen:

- lebenslange Absicherung gegen Mehrbeitrag bei Pflegebedürftigkeit möglich.

- AU-Klausei einschließbar.

- In Verbindung mit einer Barmenia Krankentagegeldversicherung leistet die Barmenia SoloBU nahtlos bei Übergang von Arbeitsunfähigkeit zu Berufsunfähigkeit.

Continentale Premium BU

Maximale Rente: 1.500 EuroMaximale Beitragsdynamik: bis 10 %

Maximale Leistungsdynamik: 3 %

Definition Berufsunfähigkeit: Abgestellt wird auf die Studierfähigkeit

"Bei Studenten liegt Berufsunfähigkeit vor, wenn die versicherte Person infolge Krankheit, Körperverletzung oder (auch altersentsprechenden) Kräfteverfalls, die ärztlich nachzuweisen sind, sechs Monate ununterbrochen außerstande gewesen ist oder voraussichtlich sechs Monate außerstande sein wird, ihr zuletzt betriebenes Studium so, wie es ohne gesundheitliche Beeinträchtigung ausgestaltet war, fortzusetzen."

Nachversicherungsgarantie: ja, bis zu 18.000 Euro nachversicherbar, auch ereignisunabhängig

Startertarif: ja, ist möglich

Zusatzoptionen:

- Plus-Paket inkl. AU-Klausel, Zusatzleistungen bei Krebs, Herzinfarkt und Schlaganfall, Pflege-Sofortkapital und Option auf Risikoversicherung.

- Pflege-Paket inkl. lebenslange Pflegerente zusätzlich zur BU-Rente sowie Option auf Pflegerentenversicherung ohne Gesundheitsprüfung.

- Karriere-Paket: Starter-Bonus, Option auf Verdopplung der BU-Rente bis 2.500 Euro Monatsrente, Qualifikationsbonus für mögliche Besserstufung bei Berufswechsel.

- PKV-Optionstarif

- Umtauschmöglichkeit in eine Altersvorsorge mit BUZ

- Medical Home Service bei Antragsstellung

HDI EGO Top

Maximale Rente: 1.500 EuroMaximale Beitragsdynamik: 5 %

Maximale Leistungsdynamik: 3 %

Definition Berufsunfähigkeit: Abgestellt wird auf den angestrebten Studienabschluss.

"Es wird das Mindestanforderungsprofil des Berufes zu Grunde gelegt, der dem angestrebten Studienabschluss entspricht. Können mit dem Studienabschluss verschiedene Berufe ausgeübt werden, erfolgt die Feststellung der Berufsunfähigkeit auf der Basis beruflicher Anforderungen mit hohen geistig-mentalen Ansprüchen und mit überwiegend an einem festen Arbeitsplatz auszuübenden geringen bis leichten körperlichen Tätigkeiten."

Nachversicherungsgarantie: ja, bis zu 30.000 Euro versicherbar, auch ereignisunabhängig.

- AU-Klausel

- Verzicht auf konkrete Verweisung bei der Erstprüfung.

- Erste-Hilfe-Leistung bei Krebs: Bei der Feststellung von bestimmten schweren Krebserkrankungen beziehen Sie zeitnah die Rente für zunächst 15 Monate.

LV 1871 Golden SBU

Maximale Beitragsdynamik: 5 %

Maximale Leistungsdynamik: 1-3 %

Definition Berufsunfähigkeit: Abgestellt wird auf den angestrebten Studienabschluss und die erwartbare Lebensstellung.

"...Student im Sinne dieser Bedingungen ist, wer bei Eintritt des Versicherungsfalls in Vollzeit als Student an einer staatlichen oder staatlich anerkannten →Hochschule eingeschrieben ist. ... Berufsunfähigkeit bei Auszubildenden und Studenten liegt vor, wenn die versicherte Person infolge Krankheit, Körperverletzung oder Kräfteverfalls, die ärztlich nachzuweisen sind,

voraussichtlich sechs Monate ununterbrochen zu mindestens 50 Prozent außerstande ist beziehungsweise seit sechs Monaten außerstande war, das Studium weiter zu betreiben ... so wie das Studium beziehungsweise die Berufsausbildung zuletzt ohne gesundheitliche Beeinträchtigung stattgefunden hat.

Berufsunfähigkeit liegt nicht mehr vor, wenn die versicherte Person

- einen anderen Ausbildungs- oder Studiengang oder

- eine berufliche Tätigkeit

konkret aufnimmt. Voraussetzung ist, dass dieser Ausbildungsoder Studiengang beziehungsweise diese Tätigkeit der Lebensstellung der versicherten Person entspricht, die vor Eintritt der Berufsunfähigkeit bestanden hat."

Ergänzung:

"Die Lebensstellung bei Studenten ergibt sich aus der Vergütung und sozialen Wertschätzung, die regelmäßig mit dem erfolgreichen Abschluss des Studiums erreicht wird. Voraussetzung ist, dass die versicherte Person bei Eintritt der Berufsunfähigkeit mindestens die Hälfte der gesetzlich vorgesehenen oder im Durchschnitt üblichen Studienzeit absolviert hat. Andernfalls bemessen wir die Lebensstellung an derjenigen, die die versicherte Person mit dem zuletzt erfolgreich abgeschlossenen Ausbildungsabschnitt erreicht hat, bevor die Berufsunfähigkeit eingetreten ist."

Nachversicherungsgarantie: ja, bis zu 36.000 Euro versicherbar, auch ereignisunabhängig.

Zusatzoptionen:

- AU-Klausel

- Schutz gegen schwere Krankheiten

- Pflegeschutz mit lebenslanger Rente

- Unfall-BU mit Verdopplung der Rente absicherbar.

- Karrieregarantie: Steigt das regelmäßige Gehalt des Versicherungsnehmers um mindestens fünf Prozent, kann die BU-Rente innerhalb von sechs Monaten bei unbefristetem Angestelltenverhältnis um denselben Prozentsatz erhöht werden – ohne erneute Risikoprüfung. Dabei sind Erhöhungen bis zur doppelten Obergrenze der Nachversicherungsgarantie möglich.

- vereinfachte Gesundheitsprüfung möglich.

- Zukunftsgarantie: Schüler, Studenten und Azubis können ihre Berufseinstufung und die Obergrenze für die Nachversicherung überprüfen lassen.

Nürnberger Comfort BU

Maximale Rente: 1.500 EuroMaximale Beitragsdynamik: 3 bis 10 %

Maximale Leistungsdynamik: 0,5 bis 3 %

Defintion Berufsunfähigkeit: angestrebte Lebensstellung ab der zweiten Hälfte der gesetzlich vorgesehenen oder im Durchschnitt üblichen Studienzeit.

"Berufsunfähigkeit liegt vor, wenn die versicherte Person infolge Krankheit, Verletzung des Körpers oder Kräfteverfalls, die ärztlich nachzuweisen sind, gesundheitlich beeinträchtigt ist und voraussichtlich mindestens 6 Monate ununterbrochen außerstande ist oder bereits 6 Monate ununterbrochen außerstande gewesen ist, ihren vor Eintritt des Versicherungsfalls zuletzt ausgeübten Beruf, so wie er ohne gesundheitliche Beeinträchtigung ausgestaltet war, zu mindestens 50 % auszuüben, und sie auch keine andere Tätigkeit ausübt, zu der sie aufgrund ihrer Ausbildung und Fähigkeiten in der Lage ist und die ihrer bisherigen Lebensstellung entspricht (konkrete Verweisung). ... Zu Gunsten von Studenten, die sich in der zweiten Hälfte der gesetzlich vorgesehenen oder im Durchschnitt üblichen Studienzeit befinden, berücksichtigen wir sowohl hinsichtlich der Vergütung als auch hinsichtlich der sozialen Wertschätzung diejenige Lebensstellung, die normalerweise mit erfolgreichem Abschluss des Studiums erreicht wird."

Nachversicherungsgarantie: ja, bis zu 30.000 Euro versicherbar, auch ereignisunabhängig

Startertarif: ja, ist möglich

Zusatzoptionen:

- AU-Klausel

- Pflege-Schutz (lebenslange Rente)

- Krankheits-Schutz: bei mehr als 50 schweren Krankheiten (Dread Disease) inkl. vereinfachten Teilleistungen

- Krankentagegeld: ab der 7. Krankheitswoche

- Rollstuhlklausel: Ist die versicherte Person weder berufsunfähig noch berufsunfähig infolge Pflegebedürftigkeit, besteht dennoch Leistungspflicht in Höhe der vereinbarten BU-Rente für max. 24 Monate, wenn die VP >> ständig auf einen Rollstuhl angewiesen >>oder einen vollständigen Hörverlust auf beiden Ohren erlitten hat oder >> auf beiden Augen vollständig erblindet ist. Die Gesundheitsstörung muss ärztlich nachgewiesen werden und für voraussichtlich mindestens 6 Monate ununterbrochen bestehen bzw. bereits seit 6 Monaten ununterbrochen bestanden haben.

- Leistung bei Rehabilitationsmaßnahmen: Wenn die versicherte Person während der Vertragsdauer gemäß den Bedingungen berufsunfähig wurde und sie freiwillig einen oder mehrere Rehabilitations-Dienst(e) auf eigene Kosten in Anspruch genommen hat, wird eine Rehabilitationshilfe in Höhe von max. 1.000 Euro gezahlt. Voraussetzung hierfür ist jedoch, dass die Reha-Maßnahme zur schnelleren Wiederherstellung der Berufstätigkeit geeignet ist.

- Eingeschränkte Verweisbarkeit bei Kammerberufen: Bei Kammerberufen (Ärzte, Zahnärzte, Tierärzte, Apotheker, Rechtsanwälte, Notare, Steuerberater und/oder Wirtschaftsprüfer) beschränkt sich die konkrete Verweisung auf andere für die versicherte Person in diesem konkreten Beruf zulässige Tätigkeiten.

Swiss Life BU

Maximale Rente: 1.500 Euro, für einige Masterstudiengänge 2.000 EuroMaximale Beitragsdynamik: 5 %

Maximale Leistungsdynamik: 3 %

Definition Berufsunfähigkeit: Studierfähigkeit

"Während eines Vollzeitstudiums liegt Berufsunfähigkeit vor, wenn die Versicherte Person infolge Krankheit, Körperverletzung, Pflegebedürftigkeit oder Kräfteverfalls, die ärztlich nachzuweisen sind, sechs Monate ununterbrochen außerstande war oder voraussichtlich sechs Monate ununterbrochen außerstande sein wird, ihr zuletzt betriebenes Studium fortzusetzen, und auch kein anderes Studium betreibt, das ihrer bisherigen Lebensstellung entspricht, sowie keine berufliche Tätigkeit ausübt, die ihrer Ausbildung und Erfahrung sowie ihrer bisherigen Lebensstellung entspricht. Als Studium gilt ein Vollzeitstudium an einer staatlichen oder staatlich anerkannten Hochschule (Universität, Fachhochschule, Duale Hochschule). Der angestrebte akademische Studienabschluss muss in Deutschland anerkannt sein."

Nachversicherungsgarantie: ja, je nach Beruf bis 30.000 bzw. max. 48.000 Euro nachversicherbar, auch ereignisunabhängig, maximal Verdoppelung der bei Vertragsschluss vereinbarten Rente

Startertarif: ja, ist möglich

Zusatzoptionen:

- AU-Klausel

- care-Option (lebenslange Rente)

- schwere-Krankheiten-Baustein

- Krankentagegeld

- Ausschlussklausel-Revision: Bei ausgewählten Ausschluss-Klauseln räumt die Swiss dem Kunden einen Rechtsanspruch ein, dass seine Klausel nach 1, 2, 3, 4 oder 5 Jahren überprüft wird.

- Besserstufungsmöglichkeit: Bei dauerhaftem Wechsel in einen risikoärmeren Beruf, prüft die Swiss die Besserstufung zu Ihren Gunsten ohne erneute Gesundheitsprüfung.

- Rehabilitationshilfe: Wurden auf eigenen Wunsch Dienstleistungen zur beruflichen Rehabilitation in Anspruch genommen, übernimmt die Swiss die Kosten bis zu max. 2.000 Euro.

Was kostet die Berufsunfähigkeitsversicherung für Studenten?

BU für Studenten: Die Kosten für die verschiedenen Studiengänge auf einen Blick

Jura/ Rechtswissenschaften

SBU2910 DC Nürnberger | 28,43 Euro |

BP Basler | 29,15 Euro |

SBU Volkswohlbund | 31,71 Euro |

EGO Top 19 BV HDI | 33,74 Euro |

Golden SBU LV 1871 | 35,15 Euro |

BWL (Betriebswirtschaftslehre)

| Zahlbeitrag/ Monat | |

|---|---|

SBU 2910 DC Nürnberger | 28,43 Euro |

BP Basler | 30,88 Euro |

BU Protect Komfort Die Bayerische | 31,09 Euro |

EGO Top BV 19 HDI | 31,28 Euro |

SBU Volkswohlbund | 31,71 Euro |

Humanmedizin

| Zahlbeitrag/ Monat | |

|---|---|

SBU 2910 DC Nürnberger | 28,43 Euro |

BP Basler | 29,15 Euro |

BU Protect Komfort Die Bayerische | 31,09 Euro |

EGO Top BV 19 HDI | 31,28 Euro |

SBU Volkswohlbund | 31,71 Euro |

Zahnmedizin

| Zahlbeitrag/ Monat | |

|---|---|

SBU 2910 DC Nürnberger | 28,43 Euro |

BP Basler | 34,18 Euro |

Klinikrente Swiss Life | 34,86 Euro |

C 80 mit AU Condor | 36,40 Euro |

BU Protect Komfort Die Bayerische | 36,48 Euro |

Maschinenbau

| Zahlbeitrag/ Monat | |

|---|---|

BP Basler | 25,12 Euro |

SBU 2910 DC Nürnberger | 28,43 Euro |

EGO Top BV 19 HDI | 28,81 Euro |

SBU Volkswohlbund | 31,71 Euro |

BV 10 Alte Leipziger | 34,13 Euro |

Bauingenieurwesen

| Zahlbeitrag/ Monat | |

|---|---|

BP Basler | 29,15 Euro |

Golden SBU LV 1871 | 35,15 Euro |

SBU Plus Allianz | 35,49 Euro |

BU Protect Komfort Die Bayerische | 36,48 Euro |

EGO Top BV 19 HDI | 38,31 Euro |

Erziehungswissenschaften

| Zahlbeitrag/ Monat | |

|---|---|

BP Basler | 34,18 Euro |

BU Protect Komfort Die Bayerische | 36,48 Euro |

SBU Professionell Dialog | 38,51 Euro |

BV 10 Alte Leipziger | 42,40 Euro |

Premium BU Continentale | 43,79 Euro |

Informatik

| Zahlbeitrag/ Monat | |

|---|---|

BP Basler | 25,12 Euro |

SBU 2910 DC Nürnberger | 28,43 Euro |

EGO Top BV 19 HDI | 28,81 Euro |

BU Protect Komfort Die Bayerische | 31,09 Euro |

SBU Volkswohlbund | 31,71 Euro |

Psychologie

| Zahlbeitrag/ Monat | |

|---|---|

BU Protect Komfort Die Bayerische | 31,09 Euro |

BP Basler | 31,46 Euro |

SBU Volkswohlbund | 31,71 Euro |

BV 10 Alte Leipziger | 34,13 Euro |

Golden SBU LV 1871 | 35,15 Euro |